Betriebliche Altersvorsorge (bAV)

Doppelt sparen, da staatlich gefördert!

Sparen Sie aus dem Brutto oder . . . aus dem Bruttogehalt betrieblich vorsorgen

Ihr Chef zahlt die Beiträge zu Ihrer Direktversicherung direkt aus Ihrem Bruttogehalt.

Dadurch sparen Sie Steuer- und Sozialabgaben und können mit einem kleinen Eigenaufwand

ein sattes Polster für den Ruhestand ansammeln!

Was sind die Vorteile der Entgeltumwandlung?

1. Auf den Teil Ihres Bruttogehalts, den Sie in die betriebliche Versicherung einzahlen, sparen Sie sich die Sozialabgaben – immerhin gut 20

Prozent – und die persönliche Einkommensteuer. Im Jahr 2019 könnten Sie als Sparer höchstens 268 Euro monatlich abgabenfrei und

höchstens 536 Euro steuerfrei in einen bAV-Vertrag zahlen.

2. Nur auf das Einkommen, das verbleibt, fallen dann Abgaben und Steuern an.

3. Auf diese Art sparen Sie staatlich gefördert für Ihren Lebensabend an: Sie zahlen mehr in den Vorsorgevertrag ein, als Ihnen netto an Einkommen fehlt.

4. Für die Steuererklärung müssen Sie in der Ansparphase nichts weiter beachten. Da das umgewandelte Gehalt direkt vom Lohn abgeht, sind die Beiträge automatisch in der Jahresabrechnung der Lohnsteuer berücksichtigt.

5. Meistens bietet der Chef mit Unterstützung eines Vermittlers nur eine bestimmte Lebens- oder Rentenversicherung an. Der Vertrag ist dann oft etwas günstiger als ein privat abgeschlossener Einzelvertrag.

6. Schließen Sie einen neuen bAV-Vertrag ab, muss Ihr Chef Ihren Beitrag seit 2019 mit 15 Prozent bezuschussen. Für bestehende Verträge gilt der Pflichtzuschuss ab dem Jahr 2022. Je mehr der Arbeitgeber darüber hinaus zuschießt, umso eher lohnt sich das Geschäft.

Beispiel: Angenommen, ein lediger Mitarbeiter verdient monatlich 3.150 Euro brutto. Um 100 Euro netto in seine betriebliche Vorsorge zu stecken, muss er 184 Euro seines Bruttogehalts umwandeln. Er spart dadurch 84 Euro an Sozialabgaben und Steuern, wie das Beispiel unten zeigt.

So viel spart ein Durchschnittsverdiener durch die Entgeltumwandlung (Direktversicherung)

| ohne Entgeltumwandlung | mit Entgeltumwandlung | Nettobeitrag | Ersparnis | |

| Monatsbrutto | 3.150 € | 2.966 € | ||

| darauf anfallende Sozialabgaben1 | 624 € | 588 € | 36 € | |

| Einkommensteuer2 | 458 € | 410 € | 48 € | |

| Monatsnetto3 | 2.068 € | 1.968 € | 100 € | 84 € ! |

1 Hierzu zählen rund 19,8 % Abgaben an die Renten-, Arbeitslosen-, Kranken- und Pflegeversicherung. Als Zusatzbeitrag für die Krankenversicherung nehmen wir den

bundesweiten Durchschnitt von 0,9 % an.

2 Einkommensteuer inklusive Solidaritätszuschlag. Kirchensteuer nicht berücksichtigt.

3 Wir nehmen vereinfachend an, dass sich die Beiträge zur gesetzlichen Rentenversicherung zu 100 % von der Steuer absetzen lassen, anstatt zu 88 %.

bAV Höchstbeitrag 2022 nach § 3 Nr. 63 EStG

Der bAV-Höchstbeitrag 2022 für die Steuer- und Sozialversicherungsfreiheit beläuft sich auf 282 €/Monat bzw. EUR 3.384 €/Jahr, entsprechend 4% der Beitragsbemessungsgrenzen der GRV West. (§ 1 Abs. 1 Satz 1 Nr. 9 SvEV).

Laufende Beiträge zur kapitalgedeckten betrieblichen Altersversorgung an Pensionskassen und Direktversicherungen, die pauschal besteuert

werden

(„40b alt“), werden auf das steuerfreie Volumen von bis zu 8% der Beitragsbemessungsgrenzen der GRV West angerechnet (§ 52 Abs. 4 Satz 13 EStG n.F.).

Der bisherige steuerfreie, zusätzlichen Höchstbetrags von 1.800 € wurde 2018 abgeschafft (§ 3 Nr. 63 Satz 1 EStG n.F.).

Bei Pauschalversteuerung nach § 40b EStG a. F.

(Nur für Altverträge bis 31.12.2004)

EUR 1.752 (Jahr)

EUR 2.148 (Jahr) bei Durchschnittsbildung

Beitragsbemessungsgrenzen 2022 in der Rentenversicherung

Die Beitragsmessungsgrenzen in der Rentenversicherung steigen im Jahr 2020. Die Beitragsbemessungsgrenze West wird 2022 auf EUR 7.050 erhöht, jährlich sind dies EUR 84.600. In den neuen Bundesländern gilt 2020 die Beitragsbemessungsgrenze Ost von EUR 6.750 (Monat) bzw. EUR 81.000 (Jahr).

Der bAV Höchstbeitrag errechnet sich regelmäßig aus 8% der Beitragsbemessungsgrenzen West der GRV.

IHRE zusätzliche Rente finanziert sich ZUR HÄLFTE SELBST !

Berechnungsgrundlage: Mann/Frau, 35 Jahre, ledig, kirchensteuerpflichtig, mtl. Bruttoeinkommen 3.000 €, mögliche Ablaufwerte mit 6 % p. a., Stand 05/2016

Bleiben Sie flexibel: So ist es z. B. kein Problem, wenn Sie Ihren bAV-Vertrag mit zu einem neuen Arbeitgeber nehmen. Ihre Beiträge wiederum können Sie bei Bedarf erhöhen oder reduzieren, in Zeiten von Arbeitslosigkeit oder Elternzeit ist es auch möglich, den Vertrag beitragsfrei zu stellen.

Informationen für Arbeitnehmer

|

Direktvers. (Entgeltumwandlung) Welcher Beitrag kann Steuer- und sozialversicherungsfrei eingezahlt werden Info hier |

Hier Info |

|

Angebot anfordern | |

| Pensionszusage | Hier Info |

|

Angebot anfordern | |

| Unterstützungskasse | Hier Info |

|

Angebot anfordern |

| Vergleich von Direktversicherung, Pensionskasse, Unterstützungskasse Info hier |

Informationen für Arbeitgeber

| Direktversicherung | Hier Info |

|

Angebot anfordern | |

| Pensionszusage | Hier Info |

|

Angebot anfordern | |

| Unterstützungskasse | Hier Info |

|

Angebot anfordern | |

| Pensionsfonds | Hier Info |

|

Angebot anfordern | |

| Liquidationsversicherung | Hier Info |

|

Angebot anfordern |

Für Gesellschafter / Geschäftsführer

| Direktvers. (Entgeltumwandlung) | Hier Info |

|

Angebot anfordern | |

| Pensionszusage | Hier Info |

|

Angebot anfordern | |

| Unterstützungskasse | Hier Info |

|

Angebot anfordern | |

| Pensionsfonds | Hier Info | Angebot anfordern | ||

| Liquidationsversicherung | Hier Info | Angebot anfordern |

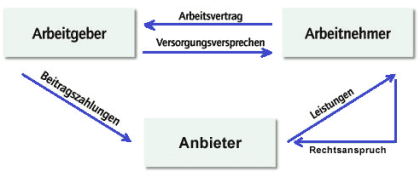

Als betriebliche Altersvorsorge (bAV) bezeichnet man die staatlich geförderte Altersvorsorge direkt über den Arbeitgeber. Das heißt: Arbeitgeber und Arbeitnehmer treffen eine Vereinbarung, einen Teil des Bruttogehalts in eine freiwillige Altersvorsorgung einzuzahlen. So fließt ein Teil des Bruttogehaltes, meist das Weihnachts- oder Urlaubsgeld des Arbeitnehmers direkt in einen betrieblichen Altersvorsorgevertrag. Das Attraktive hierbei ist die absolute Steuer- und Sozialabgabenfreiheit der einbezahlten Beträge !

Seit dem 1. Januar 2002 hat jeder rentenversicherungspflichtige Arbeitnehmer

einen rechtlichen Anspruch auf eine bAV im Rahmen der Entgeltumwandlung.

Arbeitnehmer, die gesetzlich rentenversichert sind, können von ihrem Arbeitgeber eine bAV verlangen.

Voraussetzung: Sie verzichten dafür auf Teile ihres Gehalts und wandeln diesen Teil vom Bruttogehalt in die bAV um.

Attraktiver Garantiezins und solide Gewinnbeteiligung

Als Arbeitnehmer können Sie mit der klassischen Direktversicherung (Gehaltsumwandlung) für Ihr Alter vorsorgen und gleichzeitig Steuern sparen. Dabei sind jährlich bis zu 4.848 € Ihrer Beiträge steuerfrei und bis zu 3.048 € sozialabgabenfrei.

Ihre Vorteile bei der klassischen Direktversicherung

● Lebenslange Rente oder einmalige Kapitalauszahlung

● Sicherheit durch garantierte Verzinsung

● Mitnahmemöglichkeit bei Arbeitgeberwechsel

● Steuerfreie Beiträge für Sie, keine Kosten für Ihren Arbeitgeber

● Hartz-IV-sicher in der Ansparphase

Arbeitgeberfinanzierte Direktversicherung

Bei dieser Variante der Direktversicherung entrichtet Ihr Arbeitgeber die Beiträge zusätzlich zu Ihrem Bruttogehalt. Die Einzahlungen fließen völlig steuerfrei in die Direktversicherung ein. Erst später unterliegen Ihre Versicherungsleistungen der Steuerpflicht.

Persönliche Beratung

Falls Sie eine persönliche Beratung wünschen, dann rufen Sie uns einfach an.

Experten stehen Ihnen montags bis freitags von 9.00 bis 20.00 Uhr unter 08142-445 888 gerne zur Verfügung. Angebot anfordern...

Vorteile für den Arbeitnehmer

- Steuerfreiheit + keine zu zahlende Anteile zur Sozialvers. für das in die betriebliche Altersvorsorge einbezahlte Entgelt !

- zusätzliche, monatliche und vorallem lebenslange Rente im Alter

- Absicherung der Hinterbliebenen

- Keine Gesundheitsprüfung bei Abschluss der bAV

- Sehr schlanke Kostenstruktur - damit sehr effektiv !

- ausführliche Information können Sie bei uns anfordern ...

Vorteile für den Arbeitgeber

- Für die Beiträge zur betrieblichen Altersvorsorge (bAV) müssen Arbeitgeber keine Steuern und Sozialabgaben bezahlen !

- Arbeitgeber können ihren Mitarbeitern ein finanziell sehr attraktives Angebot unterbreiten und gute Mitarbeiter dadurch

langzeitig an das Unternehmen binden.

So funktioniert die Direktversicherung

. . . ganz einfach + und enorm effektiv!